Stark gestiegene Aktienbewertungen sowie Nullzinsen – wohin geht die Reise?

Der Berater der Fonds TIROLEFFEKT und TIROLDYNAMIK und „Contrarian“ Herbert Schmarl mit überraschenden Thesen

Herbert Schmarl, Berater für die gemischten Fonds TIROLEFFEKT und TIROLDYNAMIK mit über 30 Jahren Erfahrung als Fondsmanager, gilt als „Contrarian“ und agiert in der Corona-Krise anders als andere. So hat er Aktien-Bestände nach der starken Erholungsphase an den Börsen deutlich reduziert und favorisiert Rohstoffe als beste Anlageklasse für die nächsten 10 Jahre. Was spricht auch im kommenden Jahrzehnt für ein Investment in den beiden Fonds?

Als wir uns das letzte Mal unterhielten, warst du „bullish“ auf Aktien. Die Aktienquote im TIROLEFFEKT wurde nach dem Corona-bedingten Abtauchen gerade wieder auf 40% erhöht. Wie sieht die Positionierung im Fonds jetzt aus?

Unsere Entscheidung, damals frühzeitig die Aktien-Quote zu erhöhen, war richtig. Seit dem Kurstief im März haben wir extreme Kursanstiege gesehen (bis zu 50% bei Technologie, Umwelttechnik, US-Technologiebörse Nasdaq, Goldaktien), die teilweise auch den Anleger:innen im Fonds zugutegekommen sind. Wir haben in der Coronakrise Kursziele für eine Erholungsrally formuliert, die uns damals realistisch erschienen. Und die wurden im Juni erreicht. Man muss bedenken, dass kein einziges Problem, das zu Jahresbeginn die Märkte beschäftigt hatte, bis heute gelöst werden konnte (Brexit, Handelskonflikt, zunehmender Populismus sowie 2019 deutlich gestiegene Aktienbewertungen). Deshalb sind wir nun wieder vorsichtiger geworden, was zuletzt etwas Performance gekostet hat. So wurde die Aktienquote von ca. 40% (Ende April) auf ca. 30% reduziert (Anfang Oktober 2020).

Aber immerhin hält der TIROLEFFEKT fast 30% Aktien. Richtige Bären würden anders agieren?

Vorsichtiger zu sein heißt nicht ganz auf Ertragsbringer zu verzichten. Das sind nun einmal Aktien und angesichts der Politik der Notenbanken, die nach dem Motto „Geldhahn offen“ läuft, sind die Alternativen zu Aktien überschaubar. Aber es gibt sie! Wir verfolgen einen antizyklischen Ansatz und sehen uns Märkte an, die nicht so sehr im Fokus stehen.

Die da wären?

Es gibt Märkte, die uns sehr gut gefallen: zum Beispiel Japan. Japanische Aktien sind im Fonds derzeit gleich hoch gewichtet wie US-Aktien. Wir finden, dass sie ein deutlich besseres Chance/Risikoverhältnis aufweisen und in Relation zu ihrer Geschichte sehr günstig sind. Internationale Anleger sind in Japan unterinvestiert. Deshalb sehen wir ein geringeres Rückschlagsrisiko als im „overownten“ Amerika. Japan besticht aktuell durch Kontinuität in der Politik (‚Abe Nachfolge schnell gelöst“) sowie mit deutlich besseren Infektionszahlen in der Corona-Pandemie.

An der Positionierung kann man ablesen, dass Anleihen nicht gerade die zentrale Rolle im Portfolio spielen. Wenn die Zinstitel keine Perspektive bieten, welche Alternativen habt Ihr dann noch?

Anleihen haben derzeit einzig und allein einen wertstabilisierenden Aspekt. Wir sehen in dieser Anlageklasse etwas Potential durch attraktiv bewertete Fremdwährungen wie die Norwegische und Schwedische Krone sowie einige ausgewählte Schwellenländer-Währungen. Unsere favorisierte Anlageklasse für das nächste Jahrzehnt sind aber Rohstoffe generell sowie die Währung Gold.

Was waren die Beweggründe für die Hochstufung von Gold und Rohstoffen?

Der GSCI Total Return Rohstoffindex war im Verhältnis zum US Aktienmarkt in den letzten 50 Jahren nie niederer als heute. Einen ähnlich tiefen Wert nahm der Quotient dieser Anlageklassen nur 2 Mal ein, nämlich Anfang 1970 und 2000. Und jeweils folgte ein Jahrzehnt der Rohstoffe: Da haben sich die Preise zum anschließendem Hoch in Relation zu Aktien verachtfacht. Die Historie spricht hier ein eindeutiges Signal. Und über die Attraktivität von Gold könnte ich lange ausführen. Nur so viel: die noch expansivere Geldpolitik seit der Corona-Krise und die massiv steigende Staatsverschuldung deuten auf eine Fortsetzung des „Goldenen Zeitalters“ hin. Im TIROLEFFEKT kann nicht direkt in Rohstoffe investiert werden. Aber knapp 15% (!) der Aktienbestände sind derzeit in Goldminen investiert. Im TIROLDYNAMIK ist die Anlageklasse Rohstoffe inkl. Gold mit 10% des Fondsvermögens am Maximum gewichtet.

Am 3. November wird in den USA ein neuer Präsident gewählt. Inwieweit hat das Rennen um die Vorherrschaft im Weißen Haus Einfluss auf die Anlagepolitik?

Ehrlich gesagt weiß ich nicht, wer der bessere für die Börse (nicht für die Umwelt und den Weltfrieden) ist. Daher blenden wir die Wahl bei unseren Anlage-Entscheidungen komplett aus im Wissen, dass „politische Börsen kurze Beine haben“. Der Wahlausgang hat natürlich für Teilbereiche der globalen Wirtschaft eine hohe Bedeutung (z.B. ein Biden Sieg könnte positive Effekte für Umweltaktien haben). Was hingegen den Handelskonflikt mit China anbelangt, erwarte ich mir vorerst keine positiven Impulse von beiden Kandidaten.

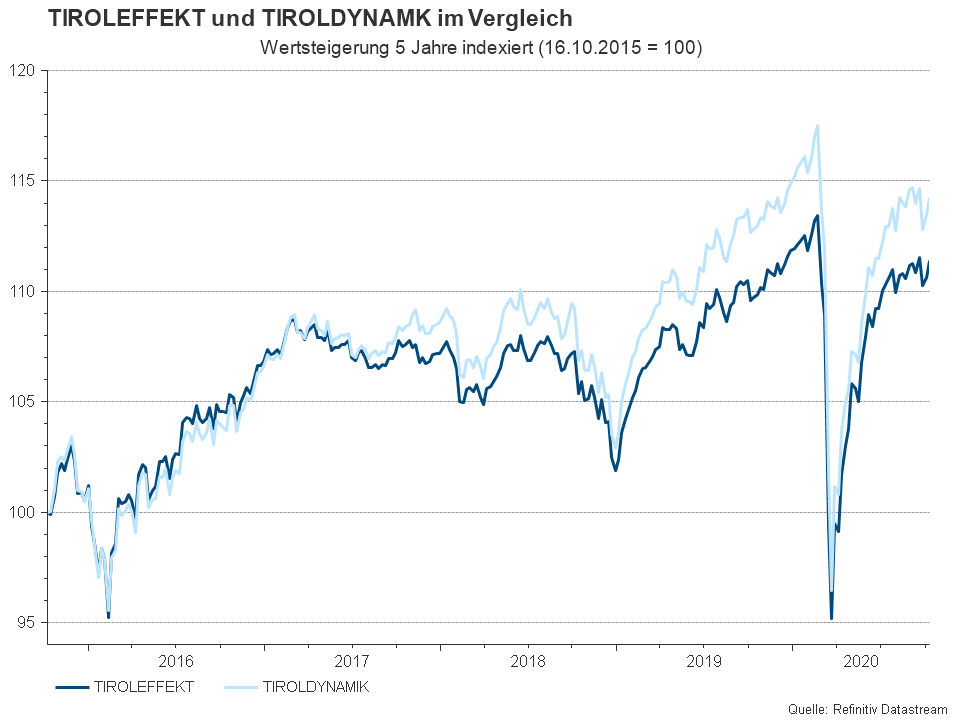

Der TIROLEFFEKT hat in den letzten 5 Jahren im Schnitt einen jährlichen Ertragszuwachs von 2,79% erzielt, der TIROLDYNAMIK 3,12% (Quelle Erste AM / OeKB, per 30.09.2020). Heuer liegt die Performance mit -1,22% bzw -1,46% noch knapp im negativen Bereich Welche Perspektive haben Anleger:innen und was dürfen sie erwarten?

Wir reden hier nie über Jahresperformance, sondern über mittel- bis langfristige Perspektiven. Es ist durchaus normal, dass Jahre mit negativer Performance auftreten können, auch wenn es natürlich unser Ziel ist, solche zu vermeiden. Eine seriöse Prognose auf ein Quartal ist nie möglich, insbesondere in Zeiten hoher Unsicherheit wie aktuell. Deshalb möchten wir anstelle einer kurzfristigen Renditeprognose die Vorzüge dieser Fonds in Erinnerung rufen: Globaler Ansatz mit maximaler Streuung zur Risikoreduktion; Konstanz und extrem lange Erfahrung im Fondsmanagement; Einsatz von Derivaten, um auch in Seitwärtsbewegungen Ertragsverbesserungen erzielen zu können und alles unter Beachtung der weltweiten Risiken, mit denen wir konfrontiert sind. Im 10-Jahresvergleich liegt er im Bloomberg-Ranking laufend im 2. Quartil, was angesichts von Fusionen und Schließungen vieler Konkurrenzprodukte nicht selbstverständlich ist. Wie ich schon ausgeführt habe, ist es nicht unser Ziel, die höchst möglichen Erträge zu erzielen. Dafür müssten wir die Gefahren komplett ausblenden, was wir nicht tun. Wir sind den Anleger:innen verpflichtet, die sich von uns erwarten, dass wir über den Horizont blicken.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Das Gespräch mit Herbert Schmarl führte Dieter Kerschbaum.

Wichtige rechtliche Hinweise

Hierbei handelt es sich um eine Werbemitteilung. Bitte lesen Sie den Prospekt des OGAW-Fonds oder „Informationen für Anleger gemäß § 21 AIFMG“ des Alternative Investment Fonds und das Basisinformationsblatt (BIB), bevor Sie eine endgültige Anlageentscheidung treffen.

Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Unsere Kommunikationssprachen sind Deutsch und Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt. Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der Verwaltungsgesellschaft sowie am Sitz der Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen das Basisinformationsblatt erhältlich ist, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Umfassende Informationen zu den mit der Veranlagung möglicherweise verbundenen Risiken sind dem Prospekt bzw. „Informationen für Anleger gemäß § 21 AIFMG“ des jeweiligen Fonds zu entnehmen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten - umgerechnet in die Heimatwährung - positiv oder negativ beeinflussen.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Bedürfnisse unserer Anleger:innen hinsichtlich des Ertrags, steuerlicher Situation oder Risikobereitschaft. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.